اگر میخواهید بهعنوان یک معاملهگر در بازارهای مالی عملکرد خوب داشته باشید، باید تحلیل تکنیکال را به درستی یاد بگیرید. برای انجام این کار، درک شاخصهای مختلف، میانگینهای متحرک، خطوط روند، و سایر الگوهای کندلی مهم است. یکی از مهمترین شاخصها برای تحلیل تکنیکال میانگین متحرک و تقاطع صلیب طلایی و صلیب مرگ است.

مقدمه

صلیب طلایی و صلیب مرگ (Golden cross & death cross) شاخصهای قابل توجهی هستند که به روند بلندمدت بازار اشاره دارند. هر دوی این سیگنالهای متقاطع، بر اساس میانگینهای متحرک هستند و شما را در مورد به وقوع پیوستن بازار صعودی یا نزولی مطلع میکنند. بنابراین بیایید متوجه شویم که این سیگنالهای متقاطع به چه معنا هستند و چه تفاوتهای باهم دارند!

میانگین متحرک چیست؟

میانگین متحرک یک شاخص مهم است که معمولاً در تحلیل تکنیکال استفاده میشود و به ایجاد میانگین قیمت، دائماً به روز میشود.

درک واضح میانگین متحرک (MA) برای درک بهتر صلیب طلایی و صلیب مرگ بسیار مهم است. به طور کلی، MA برای تعیین جهت روند یک دارایی یا شناسایی سطوح حمایت و مقاومت آن محاسبه میشود.

MA یک شاخص تکنیکالی است که به میانگین قیمت یک دارایی خاص در یک دوره تعریف شده اشاره دارد. مویینگ اوریج نشان میدهد که آیا دارایی در جهت صعودی (مثبت، صعودی) حرکت میکند یا در جهت نزولی (منفی، نزولی) حرکت میکند.

MA سیگنالهای مفیدی را هنگام معامله نمودارهای ارزهای دیجیتال در زمان واقعی ارائه میدهد. همچنین میتوان آنها را برای دورههای مختلف مانند دورههای 10، 20، 50، 100 یا 200 روزه تنظیم کرد. چنین دورههایی، روندهای بازار را بهتر به نمایش میگذارند و آنها را به راحتی قابل شناسایی میکند.

معاملهگران همچنین از انواع مختلف MA استفاده میکنند. اولین مورد میانگین متحرک ساده (SMA) است که میانگین قیمت دارایی را در یک دوره معین تقسیم بر تعداد کل دورهها میگیرد.

دیگری میانگین متحرک وزنی است، که همانطور که از نام آن مشخص است وزن بیشتری به قیمتهای گذشته اختصاص میدهد. این باعث میشود که ارزش بیشتر، منعکسکننده تغییرات اخیر در بازار باشد. از سوی دیگر، میانگین متحرک نمایی، در حالی که وزن بیشتری را به قیمتهای گذشته نسبت میدهد، با نرخ کاهش بین یک قیمت خاص و قیمت قبل از آن سازگار نمیماند.

میانگینهای متحرک که «شاخصهای عقب رونده» نیز نامیده میشوند، بر اساس قیمتهای تاریخی هستند. معاملهگران از MA بهعنوان سیگنال برای راهنمایی آنها در خرید و فروش دارایی استفاده میکنند و دورههای 50 روزه و 200 روزه بیشترین نظارت را در میان معاملهگران ارزهای دیجیتال دارند.

صلیب طلایی Golden cross چیست؟

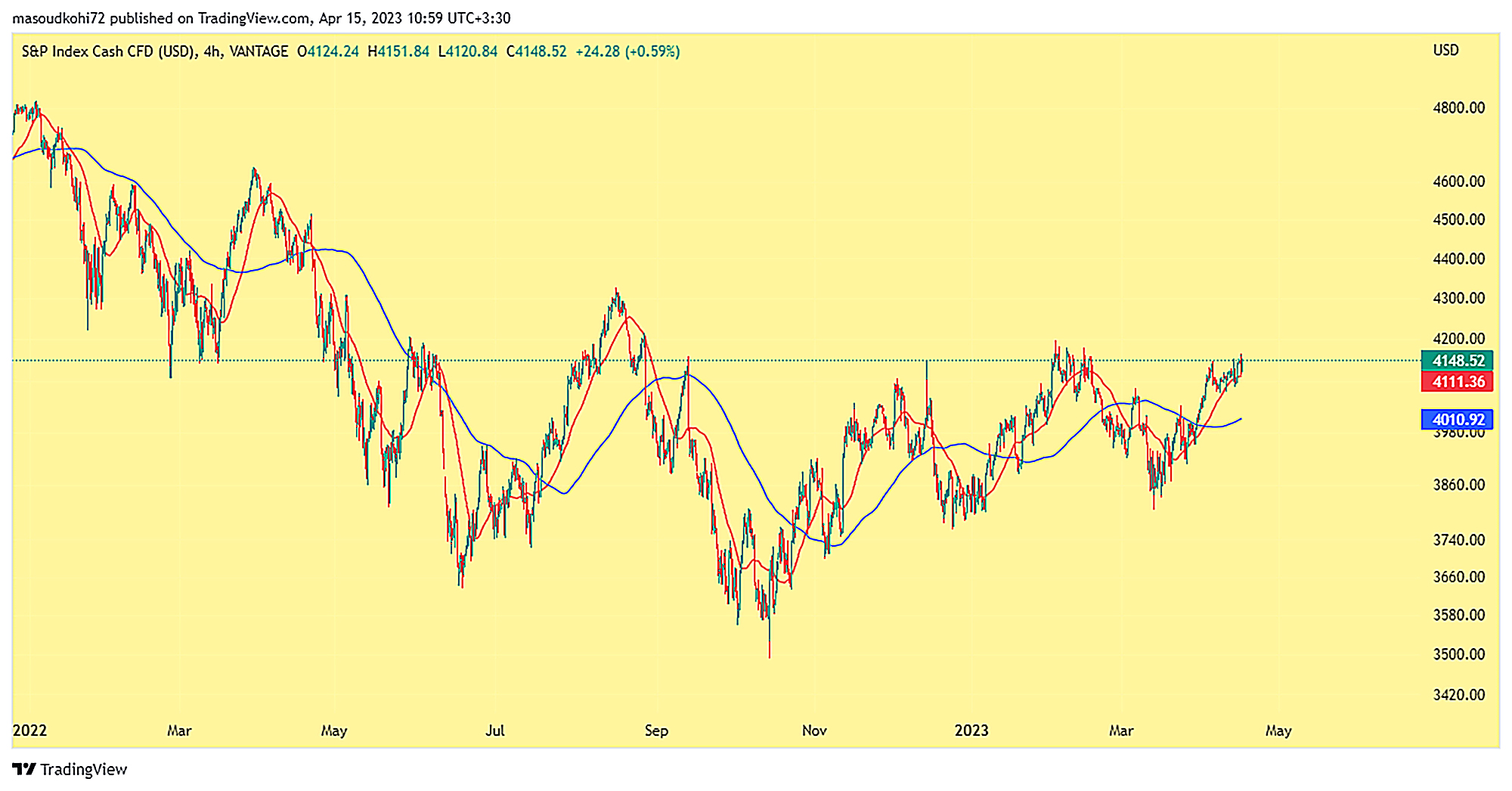

به اصطلاح “صلیب طلایی” زمانی اتفاق میافتد که یک MA کوتاهمدت و یک MA اصلی و بلندمدت به سمت بالا عبور کنند. صلیب طلایی (Golden cross) حاکی از افزایش قیمت و چرخش صعودی در بازار است.

MA کوتاه مدت بسیار سریعتر از MA بلندمدت به سمت بالا حرکت میکند تا زمانی که شرایط بازار آنها را مجبور به عبور از هم کند. از نظر میانگینهای متحرک ساده، تلاقیهای طلایی زمانی رخ میدهند که SMA پنجاه روزه از SMA دویست روزه عبور کند، که نشاندهنده یک روند صعودی قطعی است.

تشکیل صلیب طلایی معمولاً دارای سه مرحله است. هنگامی که فروش تمام میشود، معمولاً پایان یک روند نزولی و در نتیجه آغاز وقوع یک صلیب طلایی است. مرحله بعدی زمانی است که MA کوتاه مدت از MA بلند مدت عبور میکند. این به سرعت توسط آخرین مرحله دنبال میشود که با ادامه روند صعودی مشخص میشود که معمولاً منجر به قیمتهای بالاتر میشود.

هیچ یک از دو صلیب طلایی شبیه به هم نیستند، اما این سه مرحله معمولاً رویدادهای متفاوتی دارند که وقوع یک صلیب طلایی را نشان میدهند. بیایید هر مرحله را با جزئیات بیشتری بررسی کنیم.

در مرحله اول، خریداران در حال کنترل روند نزولی هستند. ضعف کوتاه مدت در میانگین متحرک 50 روزه، نشانه آغاز یک صلیب طلایی است. به این دلیل است که قدرت بوجود آمده، معمولاً از زمانی که فروشندگان کوتاه مدت در حال کمرنگ شدن هستند، از خریداران شروع میشود که کنترل را به دست بگیرند.

یک تقاطع در نمودار رخ میدهد و خریداران در تلاش برای به دست آوردن کنترل، قیمتها را بالاتر میبرند. تکانه حاصله به تدریج MA 50 روزه را از 200-MA عبور میدهد، در این نقطه دو دوره متقابل میشوند. زمانی که MA 50 روزه از MA 200 روزه عبور میکند، معاملهگران معمولاً برای تعیین اینکه آیا یک روند صعودی رخ میدهد یا فقط یک تله گاوی است، در حالت آماده باش هستند.

مرحله آخر زمانی اتفاق میافتد که MA 50 روزه به بالا رفتن ادامه میدهد و حرکت آن را نشان میدهد. این نیز معمولاً منجر به خرید پر قدرت میشود، البته فقط در فواصل زمانی کوتاه.

صلیب مرگ death cross چیست؟

در مقایسه با صلیب طلایی، صلیب مرگ شامل یک متقاطع MA منفی است. این یک رکود قطعی بازار است و معمولاً زمانی رخ میدهد که MA کوتاه مدت روند نزولی داشته باشد و از MA بلندمدت عبور کند.

به عبارت ساده، دقیقا برعکس صلیب طلایی است. صلیب مرگ معمولاً به عنوان یک سیگنال نزولی خوانده میشود. MA 50 روزه معمولاً از زیر MA 200 روزه عبور میکند که نشان دهنده یک روند نزولی است.

سه مرحله علامت صلیب مرگ است. اولین مورد در طول یک روند صعودی زمانی رخ میدهد که MA کوتاه مدت هنوز بالاتر از MA بلند مدت است. فاز دوم با یک معکوس مشخص میشود، که طی آن MA کوتاه مدت از زیر MA بلندمدت عبور میکند. این با شروع یک روند نزولی دنبال میشود زیرا MA کوتاه مدت به حرکت رو به پایین ادامه میدهد و زیر MA بلند مدت باقی میماند.

مانند صلیبهای طلایی، هیچ یک از دو صلیب مرگ شبیه به هم نیستند، اما شاخصهای خاصی نشان دهنده وقوع آنها هستند. در اینجا به هر مرحله از صلیب مرگ با جزئیات نگاه میکنیم.

مرحله اول

تلاقی مرگ معمولاً با یک دارایی در یک روند صعودی مشخص میشود. به دنبال آن یک MA 50 روزه تضعیف میشود، اولین نشانهای که ممکن است نزولی در حال رخ دادن باشد. از آنجایی که قیمتها پس از رسیدن به اوج شروع به کاهش میکنند، MA کوتاه مدت از MA بلندمدت فاصله میگیرد.

مرحله دوم

عبور MA 50 روزه را به زیر MA 200 روزه میبیند. این یک نکته کلیدی است، زیرا نشان میدهد که دارایی ممکن است وارد روند نزولی شود. با ادامه کاهش قیمتها، واگرایی بین دو MA بارزتر میشود. صلیب مرگ در این مرحله با وضوح بیشتری شروع به شکلگیری میکند.

مرحله نهایی

با ادامه روند نزولی MA 50 روزه مشخص میشود و زیر MA 200 روزه باقی میماند. این نشان میدهد که یک روند نزولی واقعی در حال شکل گیری است. تلاقی مرگ معمولاً منجر به فشار فروش بیشتر میشود زیرا معاملهگران موقعیتهای خود را با پیشبینی کاهش بیشتر قیمت نقد میکنند.

با این حال، اگر روند نزولی ادامه پیدا نکند، میتواند به معنای یک حرکت کوتاه مدت و بازگشت سریع قیمتها باشد، در این صورت، تلاقی مرگ به عنوان یک سیگنال نادرست در نظر گرفته میشود.

تفاوت بین صلیب طلایی و صلیب مرگ چیست؟

تفاوت اصلی بین صلیب طلایی و صلیب مرگ این است که اولی یک روند صعودی را نشان میدهد در حالی که دومی یک روند نزولی را نشان میدهد.

همانطور که گفته شد، این دو اساساً متضاد هم هستند، از نظر اینکه چگونه در نمودار ظاهر میشوند و چه سیگنالی دارند. از آنجایی که MAها اندیکاتورهای عقب رونده هستند، هر دو تقاطع فقط برای تأیید وقوع یک روند معکوس هستند، نه پیشبینی آن. به این ترتیب، آنها باید همراه با سایر شاخصهای فنی برای درک بهتر شرایط بازار استفاده شوند.

صلیب طلایی و صلیب مرگ معمولاً با حجم معاملات بالا تأیید میشوند. سایر شاخصهای فنی که ممکن است تحلیلگران به آن نگاه کنند، واگرایی میانگین متحرک همگرایی و شاخص قدرت نسبی است.

تلاقیهای مرگ معمولاً نشانه آغاز یک بازار نزولی بلندمدت، نه فقط در ارزهای دیجیتال، بلکه در کل بازارهای سهام است. صلیب مرگ منادی ورود بحرانهای اقتصادی بزرگ در گذشته بود، مانند سقوط دوشنبه سیاه بورس در سال 1929 و بحران مالی 2008.

گفته میشود، صلیب مرگ نیز ممکن است نشان دهنده سیگنالهای نادرست باشند و 100٪ دقیق نیستند. بهعنوان مثال، مواردی از بهبود بازارها پس از تلاقی مرگ وجود داشته است.

از سوی دیگر، صلیبهای طلایی ورود یک بازار بلندمدت صعودی را نشان میدهد. اما، علیرغم توانایی پیشبینی ظاهری آن در پیشبینی روندهای صعودی عظیم قبلی، صلیبهای طلایی ممکن است سیگنالهای نادرستی نیز تولید کنند.

خلاصهای از تفاوتهای کلیدی صلیب طلایی و صلیب مرگ

معاملهگران چگونه میتوانند از صلیب طلایی و صلیب مرگ در استراتژیهای معاملاتی خود استفاده کنند؟

معامله گران معمولاً هنگام صلیب طلایی خرید میکنند و در هنگام صلیب مرگ میفروشند.

معامله گران مختلف رویکردهای متفاوتی برای سیگنالهای متقاطع خواهند داشت. برخی از معامله گران ممکن است قبل از ورود یا خروج از معامله منتظر یک صلیب طلایی یا مرگ تایید شده باشند. برخی دیگر ممکن است از صلیبها بهعنوان سیگنالهای تایید در ارتباط با سایر شاخصهای فنی استفاده کنند.

با این حال، به طور کلی، صلیب طلایی و مرگ را میتوان به عنوان سیگنال معکوس روند استفاده کرد. اگر یک معاملهگر ببیند که یک صلیب طلایی شکل میگیرد، ممکن است یک دارایی را با پیشبینی افزایش قیمتها خریداری کند. به طور مشابه، اگر یک معاملهگر ببیند که یک صلیب مرگ شکل میگیرد، ممکن است دارایی را در انتظار کاهش قیمتها بفروشد.

البته، همیشه مهم است که هنگام معامله سیگنالهای متقاطع احتیاط کنید، زیرا دنبال کردن کورکورانه آنها ممکن است منجر به ضرر شود. همانطور که گفته شد، سیگنالهای نادرست رخ میدهد و مهم است که هر سیگنال متقاطع را قبل از گرفتن موقعیت با سایر نشانگرهای فنی تأیید کنید.