هدف اصلی مقاله؛ اشتباهات مرگبار تحلیلگران مبتدی تکنیکال، در خصوص معاملهگران ارزهای دیجیتال است. قبل از خواندن مقاله بهتر است بدانید که به طور کلی تحلیل تکنیکال سخت است.

هیچ راه درست و واحدی برای انجام تحلیل تکنیکال وجود ندارد. همچنین یک ترفند جادویی ساده یا شاخصی وجود ندارد که شما را همیشه سودآور نگه دارد. هدف این مقاله کسانی است که یادگیری TA را شروع کردهاند و به طور مداوم نمودارهای خود را تمرین میکنند. اما همچنان اشتباهات مرگبار تحلیلگران مبتدی تکنیکال را مرتکب میشوند.

قبل از هر کاری باید با مفهموم تحلیل تکنیکال یا فنی آشنا شویم.

اشتباهات تحلیلگران مبتدی تکنیکال

موارد زیر ۵ مورد مهم در مورد اشتباهات تحلیلگران مبتدی تکنیکال است.

۱- عدم استفاده از تایم فریمهای بزرگتر

اولین مورد از اشتباهات مرگبار تحلیلگران مبتدی تکنیکال، تکیه مداوم بر تایم فریمهای زمانی کم شبیه به دید در تونلی تاریک است.

ممکن است نمودار برای شما واضح به نظر برسد، اما تعداد DMهایی که دریافت میکنیم و نمودارهایی که میبینیم که صرفاً بر اساس بازه زمانی ۱ ساعته و پایین تر (اغلب بسیار پایینتر) هستند، نشان میدهد که آنقدرها هم که به نظر میرسد واضح نیست.

از تایمهای بزرگ شروع کنید و بزرگنمایی کنید. باز کردن نمودار و تغییر به بازه زمانی ۱ ساعتی و دریافت ایده از تاریخچه قیمت و روند فعلی یک دارایی اطلاعات ارزشمندی است.

هنگام استفاده از تایم فریمهای زمانی بالا، دیدن خطوط روند بلندمدت، نقاط نوسان کلیدی، سطوح و موارد دیگر بسیار آسانتر میشود.

اگر از طرفداران استفاده از اندیکاتورها هستید، تایم فریمهای زمانی بالاتر معمولاً سیگنالهای دقیقتر و قویتری ارائه میدهند، بهعنوان مثال، صلیب مرگ 1D ،MA نسبت به صلیب مرگ MA، یک ساعته، نشانه قویتری از تغییر در روند است. همین منطق را می توان برای تلاقیها، واگرایی و غیره اعمال کرد.

اگر از طرفداران استفاده از الگوهای نمودار هستید، الگوهایی که در بازههای زمانی بالاتر قابل شناسایی هستند، معمولاً قابل اعتمادتر هستند و اگر درست عمل کنند، حرکات بزرگتر (و در نتیجه سودآورتر) ارائه میدهند.

به طور خلاصه، بسیاری از تحلیلگران مبتدی تکنیکال فقط از بازه های زمانی پایین استفاده میکنند و دیدگاه بزرگتر را از دست میدهند. آنها روند کلی، محورها، الگوهای بازه زمانی بالاتر و خیلی چیزهای دیگر را از دست میدهند.

از تایمهای بالاتر شروع کنید، سپس کوچکنمایی و نمودار را ترسیم کنید، و میتوانید چارچوب زمانی را برای برنامهریزی ورود خود و یا سایر نمایشهای کوتاهمدت کاهش دهید.

۲- در نظر گرفتن خطوط حمایت و مقاومت به عنوان نقاط خاص

بنابراین، هنگام ترسیم خطوط حمایت و مقاومت خود بر روی نمودار، بهتر است که آنها را به عنوان مناطق عمومی مورد علاقه خرید یا فروش در نظر بگیرید.

خیلی بعید است که خطوط خود را مشابه دیگران ترسیم کنید. علاوه بر این، تریدرهای خورد همگی درخواستها و پیشنهادات خود را با دقت دقیق ارائه نمیکنند.

پیش از مطالعه این مقاله ، اگر خطوط خود را به عنوان مناطق حمایت یا مقاومت در نظر گرفتهاید، خود را به یک هدف آسان برای نهنگها یا بزرگان بازار تبدیل میکنید. این یعنی چی؟ بسیار ساده است ، آنها قیمت را تا حدی به زیر مقاومت یا حمایت افزایش یا کاهش میدهند، استاپ ضرر شما را فعال میکنند و سپس قیمت را به داخل محدوده برمیگردانند و شما را از موقعیت خود خارج میکند.

نکته اصلی را میتوان به راحتی خلاصه کرد: هنگام ترسیم خطوط خود سختگیر باشید، وقتی قیمت شروع به درگیری با آنها کرد انعطاف پذیر باشید. همچنین میتوانید از نمودارهای بازه زمانی بالاتر برای فیلتر کردن نوسانات استفاده کنید، زیرا قیمت با خطوط شما در تعامل است.

۳- اجباری کردن ترسیم خطوط و معاملات

اگر تنظیمات تکنیکالی خوبی وجود داشته باشد، نیازی به اعمال فشار یا سوگیری هیچ یک از خطوط خود نخواهید داشت.

واقعیت ساده این است: همیشه یک معامله نامتقارن و متقارن به وضوح قابل شناسایی وجود نخواهد داشت که در هر دارایی که خطوط را برروی نمودار ترسیم میکنید انجام شود.

بسیاری از تحلیلگران مبتدی تکنیکال نموداری را بر روی ارزی که دوست دارند باز میکنند و احساس میکنند که معاملهای در آنجا وجود دارد اما هنوز آن را پیدا نکردهاند.

مطمئناً بهعنوان یک مبتدی، برخی موارد معاملهگری را از دست خواهید داد، اما توانایی شما در شناسایی معاملات با زمان بیشتر وخیره شدن به صفحه نمایش بهبود مییابد.

بهتر است یک معامله را از دست بدهید و پولی به دست نیاورید تا اینکه به زور معامله کنید و پول از دست بدهید.

به طور خلاصه: اگر معاملهای نمیبینید یا با معیارهای شما برای شناسایی معامله مطابقت ندارد، ادامه ندهید.

۵- استفاده بیش از حد از شاخصها

چهارمین مورد از اشتباهات مرگبار تحلیلگران مبتدی تکنیکال این است که؛ بسیاری از مبتدیان از اندیکاتورها خیلی استفاده میکنند و از آنها به عنوان عصایی برای ناتوانی خود در نمودار و معامله با استفاده از قیمت به تنهایی استفاده میکنند.

در ذهن ما، ترتیب منطقی یادگیری ابتدا این است که به راحتی نمودار را به تنهایی یعنی بدون هیچ شاخصی ترسیم کنیم، و سپس شاخصهایی را برای تلاقی و یا برای دریافت ایدهای از نحوه رفتار قیمت در تعامل با خطوط شما اضافه کنیم.

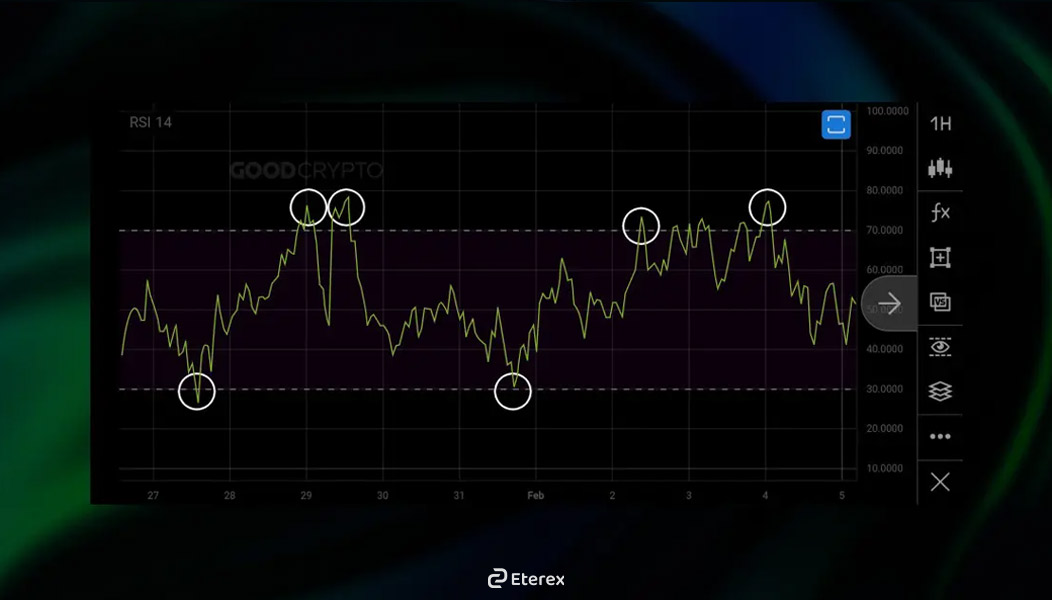

آیا میدانستید RSI به تنهایی میتواند برای سیگنالهای ورودی یا خروجی ۷۰/۳۰، تلاقیهای مقدار میانی، واگراییها، خطوط روند، نوسانات بد بازار و موارد دیگر استفاده شود؟ شاید این کار را کرده باشید، اما اگر به تعداد زیادی TA در توییتر ارزهای دیجیتال نگاه کنید، بیشتر متوجه خواهید شد که «اشباع فروش RSI با اشاره به خرید اشباع شده به سمت پایین» اغلب گستره کامل تحلیل RSI است.

به طور خلاصه: ابتدا با پرایس اکشن راحت و حرفهای باشید، سپس شروع به معرفی تدریجی اندیکاتورها و “تسلط بر آنها” (استفاده از آنها در تمام ظرفیت خود) چارت را یک به یک کنید.

۵- ازدواج با یک استراتژی!!!

و اما آخرین مورد از اشتباهات مرگبار تحلیلگران مبتدی تکنیکال، زمانی که سبک TA شما “کار میکند” و منجر به معاملات سودآور میشود، احساس نشاطآوری را بوجود میآورد، اما این به تنهایی نباید مانع از آزمایش روشهای دیگر شود تا ببینید چه چیزی برای شما مفید است.

تقلید از سبک معاملهگرانی که در توییتر یا فضاهای دیگر میبینید با تعداد فالوورهای زیاد و سودهای (به ظاهر) دیوانهوار سازگار، وسوسهانگیز است.

من معتقدم هنگامی که با اصول ترید حرفهای شدید و به طور کلی قادر به ترسیم دقیق حمایت و مقاومت در نمودار شدید، باید سبک های مختلف را آزمایش کرده و ترکیب و مطابقت دهید تا ببینید چه چیزی برای شما بهتر است.

سخن پایانی

من شخصاً فکر میکردم که الگوهای Ichimoku Cloud و نمودار بهترینها هستند تا زمانی که شروع به معامله با سطوح و نوسان سقف و کف کردم، که اکنون بیشتر از آنها استفاده میکنم. اکنون با هر 4 مورد راحت هستم و می توانم به همه آنها نگاه کنم تا تلاقی را بررسی کنم یا فقط از روی علاقه ببینم که چگونه با هم مطابقت دارند.

این یکی دیگر از مزایای آزمایش با سبکهای مختلف است: نه تنها میتوانید کشف کنید که چه چیزی برای شما بهتر است، بلکه با آموختن سبک دیگری، میتوانید ببینید که سایر معاملهگران به چه چیزی نگاه میکنند و به دنبال چه چیزی هستند. راهاندازی ترید به شما دیدگاه بیشتری میدهد.

اگر معاملهگر هستید باید با معایب تحلیل تکنیکال هم آشنا باشید. پس مطالعه این مقاله خالی از لطف نیست.

به طور خلاصه: هنگامی که اصول اولیه را به دست آوردید، با سبکهای مختلف معامله کنید. انجام این کار میتواند به شما کمک کند تا استراتژی شخصی خود را کشف کنید، در عین حال شما را با نحوه تفکر سایر معاملهگران و آنچه که در نمودار به دنبال آن هستند آشنا میکند.

برای تحلیلگران مبتدی تکنیکال، آموزش صفرتا صد تحلیل تکنیکال از این پس در وب سایت اتراکس منتشر خواهد شد ما را در پلتفرمهای اجتماعی اتراکس دنبال کنید تا اطلاعات و دانش خود را همیشه بروز نگهدارید.