مقدمه:

تحلیل پرایس اکشن یک تکنیک و تحلیل قدرتمند می باشد که در صورت استفاده صحیح و ترکیب با شاخص ها ونمودارهای مناسب فرصت های بسیار خوبی را برای معاملات ارائه می دهد. در این مقاله، من یک نوع پیشرفته از تجزیه و تحلیل پرایس اکشن را برای کاربران صرافی اتراکس ارائه خواهم داد که خیلی شناخته شده نیست اما برای تشخیص اصلاحات و روندهای معکوس بازار بسیار مهم است؛ الگوی هارمونیک.

مقدمه ای بر الگوهای هارمونیک

الگوی هارمونیک ترکیبی از ساختارهای ساده و پیچیده و نسبتهای معین و متقابل آنها از طریق کندل ها هستند که ممکن است معکوس یا حداقل منطقه اصلاح را در سطوح معین شده نشان دهند.

مانند هر نوع تحلیل دیگری، بهتر است از آن ها همراه با روش ها و شاخص های دیگر استفاده شود. اما، قبل از شروع یادگیری نحوه معامله با آنها، اجازه دهید دنباله فیبوناچی را بشناسیم. دنباله فیبوناچی از این الگوی متمایز پیروی می کند:

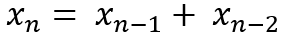

این اعداد با جمع دو عدد قبلی در پشت سرخود جمع می شوند. در موردعدد 13، به صورت 8 + 5 محاسبه می شود، بنابراین فرمول بصورت زیر است:

حالا زیبایی این اعداد یک نسبت مشخص شده است که به آن نسبت طلایی می گویند. اگر هر دو عدد متوالی را در دنباله بگیریم، نسبت آنها (Xn / Xn-1) به 1.618 نزدیک می شود که همان نکته ای است که ما آن را نسبت طلایی می نامیم:

مهم نیست که چگونه از این الگوها به نتیجه معامله می رسیم، بنابراین این نسبت ها را از منظر معاملات مالی مورد بحث قرار خواهیم داد. پس از تسلط بر تکنیک فیبوناچی، به استفاده از این تکنیک با الگوهای هارمونیک می پردازیم. کار ما در این مقاله این است که بدانیم قیمت ها تا چه سطحی باید قبل از از سرگیری روند کاهش یابد.

اصلاحات متقابل اصلی که در معاملات و تریدها مورد علاقه ما هستند عبارتند از:

این قبیل موارد بسیار زیاد است، اما شما در واقع قرار نیست آنها را به خاطر بسپارید، مانند هر ابزار معاملاتی، می توانید آنها را طوری برنامه ریزی کنید که در هنگام استفاده از اصلاحات فیبوناچی قابل مشاهده و دردسترس باشند و به مرور زمان با آنها آشنا شوید

اگرچه دقت فوق العاده ای در امور مالی و معاملات وجود ندارد، اما باید سعی کنیم با هر وسیله ای که داریم به دقت لازم نزدیک شویم و این به نوبه خود ما را ملزم به استفاده از کندل می کند تا روند صعودی را از پایین واقعی خود یعنی پایین ترین کف اول بازیابی کنیم.

سطوح حمایتی مبتنی بر فیبوناچی که اصلاحات را به عنوان مناطق ارتجاعی نشان می دهد:

سطوح مقاومت مبتنی بر فیبوناچی که اصلاحات را به عنوان مناطق ارتجاعی نشان می دهد:

الگوهای هارمونیک پیشرفته

1- الگوی گارتلی

این الگو احتمالا اولین و مشهورترین پیکربندی هارمونیک پیچیده بازار است. نسبت های آن به راحتی قابل حفظ است و از موارد بعدی در این مقاله رایج تر است. در اینجا نحوه تشخیص الگوی گارتلی توضیح داده شده است:

مرحله اول باید 61.8٪ به عقب برگردد.

گام دوم نیز باید 61.8 درصد به عقب برگردد.

پایه سوم باید 161.8 درصد به عقب برگردد که یک الگوی ساده ABCD است.

کل اصلاح از ابتدا به بالا باید 78.6٪ باشد

مثال بالا نمونه ای را در Gartley نشان می دهد، نمونه ای که در آن همه نسبت ها کامل هستند. نمودار بعدی یک گارتلی نزولی را در EURUSD نشان می دهد. در این نمودار توانستهایم واکنشی در اطراف سطوح گارتلی داشته باشیم.

نمونه ای از الگوی گارتلی:

2- الگوی هارمونیک خفاش

این یکی از الگوهای خوب کشف شده توسط اسکات کارنی است. شبیه گارتلی است اما نسبت های متفاوتی دارد. برای تشخیص الگوی خفاش، باید شرایط زیر را داشته باشیم:

-پایهاول باید 50.0% به عقب برگردد.

پایه دوم نیز باید 50.0% به عقب برگردد.

پایه سوم باید 200.0% به عقب برگردد که یک الگوی ABCD ساده است.

کل اصلاح از ابتدا به بالا باید 88.6٪ باشد.

3- الگوی خرچنگ

الگوی خرچنگ ساختاربندی جالبی دارد که از حرکات طولانی برای تشخیص سطح برگشت قریب الوقوع استفاده می کند. به این صورت تعریف می شود:

مرحله اول باید 61.8٪ به عقب برگردد.

گام دوم نیز باید 61.8 درصد به عقب برگردد.

پایه سوم باید 261.8% به عقب برگردد.

کل اصلاحات از ابتدا به بالا باید 161.8% بازگردد.

4- الگوی هارمونیک پروانه

الگوی پروانه یکی دیگر از ساختاربندی هارمونیک پیچیده است که مشابه موارد فوق است اما یک تفاوت متمایز دارد. پای سوم لبه پای دوم را می شکند. یعنی یک الگوی پروانه صعودی شکل M خواهد داشت که پایه دوم آن پایین تر از پایه اول است. در اینجا شرایط برای یک الگوی پروانه کامل وجود دارد:

مرحله اول باید 78.6% به عقب برگردد.

پایه دوم نیز باید 50.0% به عقب برگردد.

پایه سوم باید 161.8 درصد به عقب برگردد که یک الگوی ساده ABCD است.

کل اصلاحی از ابتدا به بالا باید 127.2% بازگردد.

5- الگوی هارمونیک پیکان

من این الگو را پس از جستجوی حرکات طولانی که پس از برگشت های شدید رخ می دهدپیدا کردم. این الگو نسبتاً آسان است و از خانواده ABCD می آیدABCD به سادگی یک ساختاربندی متقارن است که در آن پایه AB برابر با پایه CD است. الگوی هارمونیک پیکان زمانی است که پایه CD برابر با 2.24 برابر پایه AB است و بنابراین معکوس های دور را ثبت می کند. شکل زیر نمونه ای از الگوی پیکان است.

چرا نام پیکان را انتخاب کرده ام؟دلیل دیگری جز این نداشتم که طول الگو شبیه یک فلش است. نمودار بعدی یک الگوی ABCD و به دنبال آن الگوی Arrow را نشان می دهد. یکی دیگر از تغییرات ABCD جایی است که پایه CD برابر با 1.618 برابر پایه AB است.

مدیریت ریسک هارمونیک

معامله بر روی الگوها مستلزم لمس منطقه برگشت ضمنی است که به آن منطقه برگشت بالقوه PRZ نیز گفته می شود. یکی از اصول اولیه ای که من هنگام معامله رعایت می کنم، قرار دادن دو هدف است که هدف اول در 38.2٪ از بالا به پایین اصلاح و هدف دوم در 61.8٪ است.

نقطه مورد نظر در نیمی از فاصله بین ورودی و هدف دوم قرار می گیرد و بنابراین نسبت ریسک به ریوراد 2.0 را تضمین می کند. من به طور کلی نیمی از سود را در اولین تارگت می گیرم و ستاپ ضرر را به نقطه سر به سر می انتقال میدهم، به این ترتیب مطمئن می شوم که در صورت بازگشت نامطلوب قیمت، معامله هرگز ضرر نخواهد کرد.

سخن پایانی

آموزش الگوی هارمونیک در کتاب ها و دربسیاری از وب سایت های اینترنتی وجود دارد. اگر یک منبع جامع و کامل وجود داشته باشد که من آن را توصیه می کنم، کتاب های اسکات کارنی است. در این کتاب الگوها به خوبی و با مثال های زیادی توضیح داده شده اند.